Einnahmenüberschussrechnung (EÜR) ⇒ einfach erklärt & Vorlage

Die Einnahmenüberschussrechnung, alternativ auch Einnahmen-Überschuss-Rechnung sowie kurz EÜR, stellt eine gesetzliche Form der Gewinnermittlung dar, welche im Rahmen der einfachen Buchführung bei bestimmten Unternehmen angewandt wird.

Zum Inhalt dieses Artikels

Mit FreeFinance und PaperCut: Automatische Belegerfassung direkt per Smartphone!

Jetzt testen!EÜR Vorlage

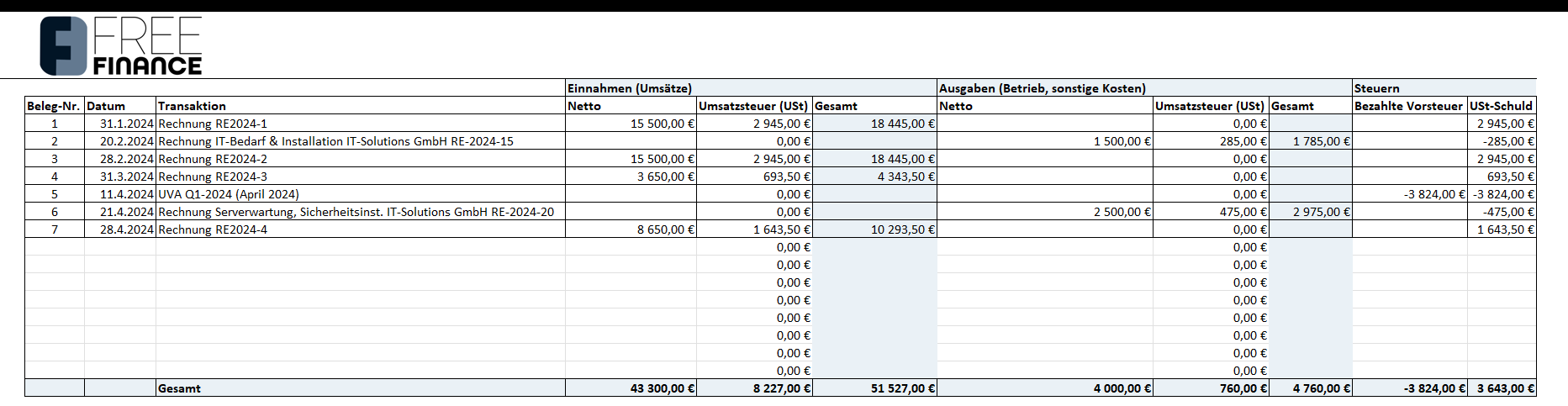

Damit Sie eine Vorlage für Ihre Einnahmen-Ausgaben-Rechnung zur Orientierung haben und diese nicht selbst erstellen müssen, haben wir eine EÜR-Vorlage im Excel-Format, die Sie gerne zur Orientierung verwenden und für Ihre Bedürfnisse anpassen können. Die Vorlage ist ganz ohne Anmeldung und kostenlos zum Download verfügbar:

Beachten Sie: Geschäftsunterlagen wie eine EÜR, die mit Word oder Excel erstellt werden, sind nicht GoBD-konform (GoBD = Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) und werden vom Finanzamt so nicht akzeptiert wird. Die Vorlage dient zur Orientierung und internen Verwendung.

Einnahmenüberschussrechnung (EÜR): auf einen Blick

| Definition: Die Einnahmenüberschussrechnung ist eine vereinfachte Methode der Gewinnermittlung, bei der nur die zahlungswirksamen Einnahmen und Ausgaben berücksichtigt werden. |

| Bestimmungen: Laut § 4 Abs.3 EStG dürfen diejenigen Steuerpflichtigen die Einnahmen-Überschuss-Rechnung anwenden, welche nicht durch eine andere gesetzliche Regelung zur doppelten Buchführung verpflichtet sind, z. B. Freiberufler. |

| Funktion: Auf Basis der EÜR ermittelt das Finanzamt die tatsächliche Steuerlast des Steuerpflichtigen. |

| Art der Abgabe: Die EÜR ist im Rahmen der jährlichen Steuererklärung in Form der Anlage EÜR abzugeben. |

| Erstellung: Die Gewinnermittlung mithilfe der EÜR wird im Wesentlichen mithilfe von 4 Schritten durchgeführt. |

Einnahmenüberschussrechnung: Übersicht

Erklärung | Definition

Die Einnahmenüberschussrechnung (EÜR) ist das Ergebnis des externen Rechnungswesens und somit Teil des betrieblichen Rechnungswesens mit dem Ziel der Dokumentation betrieblicher Geschäftsvorfälle in der Buchhaltung. Die Einnahmenüberschussrechnung ist "nur" die kleine Schwester der doppelten Buchführung (Bilanzierung), da diese weitaus komplexer gestaltet ist.

Im Rahmen der Einnahmenüberschussrechnung werden den zahlungsrelevanten betrieblichen Einnahmen die zahlungsrelevanten betrieblichen Ausgaben gegenübergestellt. Hieraus ergibt sich dann ein Gewinn oder ein Verlust:

- Übersteigen die Betriebseinnahmen die Betriebsausgaben, spricht man in diesem Zusammenhang von einem Gewinn oder Verlust.

Im Gegensatz zur Bilanzierung werden in dieser vereinfachten Form der betrieblichen Buchhaltung keine Forderungen, Verbindlichkeiten, Rückstellung oder Rechnungsabgrenzungsposten berücksichtigt.

Die Einnahmenüberschussrechnung bildet mit wenigen Ausnahmen also nur zahlungsrelevante Vorgänge ab. Das zugrundeliegende Prinzip nennt man Zufluss-Abfluss-Prinzip nach § 11 EStG, welches weiter unten ausführlicher erklärt wird.

Die Buchhaltung anhand der Einnahmenüberschussrechnung ist die Basis, auf der die zuständige Finanzbehörde die konkrete Steuerschuld des Unternehmens ermittelt und festsetzt:

- Im deutschen Einkommenssteuergesetz findet die EÜR ihren Platz in § 4 Abs 3 EStG.

Durch das bereits erwähnte Zufluss-Abfluss-Prinzip, werden nur diejenigen Einnahmen versteuert, welche dem Unternehmen auch tatsächlich zugeflossen sind. Allerdings können die Betriebsausgaben steuerlich erst dann gelten gemacht werden, wenn diese tatsächlich bezahlt wurden.

Einnahmenüberschussrechnung - für wen?

Gewinnermittlung | Bestimmungen

Grundsätzlich ist jeder Unternehmer dazu verpflichtet, seinen Gewinn zu ermitteln. Allerdings muss dies nicht bei jedem Unternehmer auf Basis der Bilanzierung erfolgen. Die Bilanzierung meint die doppelte Buchführung nach § 238 HGB:

- Hierbei wird der Erfolg eines Unternehmens auf Grundlage der Bilanz und der Gewinn- und Verlustrechnung (GuV) ermittelt.

- In der Bilanz werden sämtliche Geschäftsvorfälle dargestellt, welche im Laufe eines Wirtschaftsjahres angefallen sind.

Laut § 4 Abs 3 EStG dürfen diejenigen Unternehmen und Steuerpflichtigen ihren Gewinn auf Basis der Einnahmenüberschussrechnung ermitteln, welche nicht durch eine andere gesetzliche Regelung buchführungspflichtig sind.

Gewinnermittlung: Bestimmungen

| Gruppe bzw. Rechtsform | Einfache Buchführung (EÜR) | Doppelte Buchführung (Bilanz) |

|---|---|---|

| Freiberufler (§ 18 EStG) | x | |

| Kleingewerbetreibende (§ 15 EStG) | x* | x |

| Land- und forstwirtschaftliche Betriebe (§ 13 EStG) | x* | x |

| Kleinunternehmer (§ 19 EStG) | x* | x |

| OHG | x | |

| KG | x | |

| GmbH & Co. KG | x | |

| GmbH | x | |

| UG | x | |

| AG | x |

* Unter Einhaltung der gesetzlichen Umsatz- und Gewinngrenzen

Freiberufler

Hierzu zählen vor allem die Freiberufler nach § 18 EStG. Als Freiberufler werden diejenigen bezeichnet, deren selbstständige Tätigkeiten nicht der Gewerbeordnung unterliegen, sondern wissenschaftliche, künstlerische oder schriftstellerische Tätigkeiten darstellen. So gehören z.B. Ärzte, Notare, Dolmetsche, Schriftsteller und Architekten zu den Freiberuflern.

Kleingewerbetreibende

Auch Kleingewerbetreibende nach § 15 EStG in Form einer GbR oder als Einzelunternehmer können unter bestimmten Bedingungen mithilfe der Einnahmenüberschussrechnung ihren Gewinn ermitteln. So müssen laut § 241a HGB bestimmte gesetzliche Umsatz- und Gewinngrenzen eingehalten werden. Die Umsatzgrenze beläuft sich dabei auf 600.000 Euro pro Jahr und die Gewinngrenze auf 60.000 Euro im Jahr.

Wichtig zu beachten ist, dass sich das Einhalten der Grenzen immer auf zwei aufeinanderfolgende Kalenderjahre bezieht. Sollte eine der Grenzen überschritten werden, wird man nach § 141 AO zur doppelten Buchführung und damit zur Bilanzierung nach den Bestimmungen des Handelsgesetzbuches (HGB) verpflichtet.

Land- und forstwirtschaftliche Betriebe

Auch für Land- und forstwirtschaftliche Betriebe nach § 13 EStG gelten die oben genannten gesetzlichen Grenzen. Werden diese nicht überschritten, können Land- und forstwirtschaftliche Betriebe ihren Gewinn ebenfalls mit der Einnahmenüberschussrechnung ermitteln.

Kleingewerbetreibende (Kleinunternehmer)

Auch Kleinunternehmer nach § 19 UStG dürfen in Abhängigkeit ihrer Unternehmensformen ihren Gewinn mithilfe der EÜR ermitteln, da es für Kleinunternehmer keine besonderen Vorschriften für die Methode der Buchführung gibt.

- Ein Kleinunternehmer ist ein Selbstständiger bzw. Unternehmer, der beim Finanzamt die Kleinunternehmerregelung angemeldet hat und somit bei umsatzsteuerpflichtigen Leistungen keine Umsatzsteuer ausweist.

- Dabei müssen Umsatzgrenzen von 22.000 Euro im Jahr eingehalten werden.

Daher können Kleinunternehmer als Freiberufler, Kleingewerbetreibende oder Teil einer GbR die Einnahmenüberschussrechnung zur Ermittlung seines Gewinns verwenden.

Wie funktioniert die EÜR? Aufbau & Gliederung

Gewinnermittlung | Erklärung

Wie bereits erwähnt, nutzen unter anderem Freiberufler und Kleingewerbetreibenden die EÜR zur Gewinnermittlung, um den Gewinn im Rahmen der Steuererklärung dem Finanzamt zu melden:

- Um die Meldung an das Finanzamt durchführen zu können, ist das Ausfüllen einer Anlage EÜR notwendig.

Die Grundlage der EÜR bildet das Journal, bei dem alle Betriebseinnahmen und Betriebsausgaben einzeln aufgelistet werden und den entsprechenden Kategorien in der Anlage EÜR zugeordnet werden.

- Wichtig zu beachten ist, dass sowohl Netto- also auch Bruttobeträge erfasst werden.

Zufluss- bzw. Abflussprinzip

Grundsätzlich werden bei der Einnahmenüberschussrechnung (EÜR) nur zahlungsrelevante Einnahmen und Ausgaben zur Gewinnermittlung erfasst. Diese Tatsache folgt dem Zufluss- bzw. Abflussprinzip nach § 11 EStG.

Dieses Prinzip besagt, dass Betriebseinnahmen und Betriebsausgaben nur dann Bestandteil der EÜR werden, wenn diese innerhalb des Geschäftsjahres tatsächlich geleistet wurden:

-

Stellt ein Unternehmen z.B. zum 15.12.2021 einem Kunden eine Rechnung und dieser zahlt die Rechnung erst am 14.02.2022, zählt diese Einnahme nicht in das Geschäftsjahr 2021, sondern in das Geschäftsjahr 2022.

-

Zu beachten ist die Zehntagesregel nach § 11 EStG, welche besagt, dass regelmäßig wiederkehrende Einnahmen und Ausgaben, die dem Steuerpflichtigen kurz nach oder vor dem Kalenderjahr zufließen, zu dem Wirtschaftsjahr gehören, in dem sie wirtschaftlich verursacht wurden.

Im Gegensatz zur Bilanzierung nach dem Handelsgesetzbuch, werden bei der EÜR Forderungen und Verbindlichkeiten nicht erfasst, da es sich um antizipative Posten handelt.

Auch Rechnungsabgrenzungsposten, welche im Rahmen der doppelten Buchführung zur periodengerechten Ermittlung des Gewinns benötigt werden, werden bei der EÜR nicht erfasst, da man hier von transitorischen Posten spricht.

Aufzeichnungspflichten für die EÜR

Ziel der Aufzeichnungspflichten ist es, die EÜR nachvollziehbar zu gestalten und eine einheitliche Regel für alle Steuerpflichtigen zu erlassen.

Die Aufzeichnungspflichten enthalten dabei unter anderem folgende Regeln für das Journal:

- Einnahmen und Ausgaben müssen getrennt vom jeweiligen Steuersatz erfasst werden.

- Ein Anlageverzeichnis für nicht abnutzbare Wirtschaftsgüter ist notwendig.

- Ein Abschreibungsverzeichnis für abnutzbare Wirtschaftsgüter muss vorhanden sein.

- Geringwertige Wirtschaftsgüter (GWG), d.h. Wirtschaftsgüter bis 800 Euro (ab 2023: 1.000 Euro), müssen in einem gesonderten Verzeichnis erfasst werden.

- Beschränkt absetzbare Ausgaben, wie z.B. Ausgaben für Bewirtungen, müssen separat erfasst werden.

- Ein Fahrtenbuch muss separat erfasst werden.

Verzeichnisse des Anlagevermögens in der EÜR

Das Verzeichnis des Anlagevermögens dient dazu, alle Wertgegenstände zu erfassen, welche für einen längeren Zeitraum im Unternehmen verbleiben. Hierzu zählen z.B. Grundstücke, Maschinen, Büroeinrichtungen oder Fahrzeuge.

Das Anlagevermögen des Unternehmens wird bei der EÜR nicht explizit ausgewiesen, lediglich die jährliche Wertminderung in Form der Abschreibung wird als Betriebsausgabe erfasst. Um jedoch einen Überblick über die Entwicklung des Anlagevermögens zu haben, ist das Anfertigen eines solchen Verzeichnisses bei der EÜR vorgeschrieben.

Grundsätzlich kann zwischen zwei Arten des Anlagevermögens unterschieden werden:

- Nicht abnutzbare Wirtschaftsgüter

- Abnutzbare Wirtschaftsgüter

Abnutzbare Wirtschaftsgüter verlieren im Laufe der Jahre an Wert und werden mit diesem Wert im Verzeichnis geführt. Die Wertminderung erfolgt in Form der Abschreibung, welche als Betriebsausgabe in der EÜR erfasst wird.

Nicht abnutzbare Wirtschaftsgüter hingegen verlieren im Regelfall nicht an Wert und werden in Höhe der Anschaffungskosten im Verzeichnis geführt.

Kassenbuch in der EÜR

Grundsätzlich erfasst ein Kassenbuch alle Geschäftsvorfälle, welche in Barzahlung geleistet werden, also alle Einnahmen und Ausgaben, die in bar erfolgen.

- Die Erfassung der Einnahmen und Ausgaben muss dabei täglich erfolgen.

- Der Barbestand muss immer dem tatsächlichen Kassenstand des Unternehmens entsprechen.

Zu beachten: Die Kassenbuchpflicht gilt nur für bilanzierende Unternehmen! Daher sind Unternehmen, welche zur Gewinnermittlung die EÜR nutzen, gleichzeitig von der Kassenbuchführung befreit.

Wareneingangs- und Warenausgangsbuch in der EÜR

Die Wareneingangs- und Warenausgangsbücher erfassen alle Waren und Rohstoffe, welche eingekauft oder verkauft wurden.

In diesen zwei Büchern müssen pro Sachverhalt das Liefer- und Rechnungsdatum, der Empfänger und die Anschrift sowie Ware und Preis erfasst werden.

Gewinnermittlung mittels Einnahmenüberschussrechnung (EÜR)

Buchhaltung | Erklärung

Um die Gewinnermittlung des Unternehmens mithilfe der Einnahmen-Ausgaben-Rechnung zu erstellen, sind grundsätzlich drei Schritte notwendig. Um den finanziellen Überschuss, also die Liquidität des Unternehmens, zu ermitteln, ist ein vierter Schritt notwendig:

-

Im ersten Schritt müssen alle Betriebseinnahmen ermittelt werden. Es ist notwendig, die Nettoeinnahmen und die Umsatzsteuer getrennt voneinander zu erfassen.

-

Im zweiten Schritt werden alle Betriebsausgaben ermittelt. Auch hier ist es notwendig, die Nettoausgaben getrennt von der Vorsteuer zu erfassen. Mit Vorsteuer ist diejenige Umsatzsteuer gemeint, die auf der zu zahlenden Rechnung enthalten ist.

-

Um den Gewinn zu ermitteln, werden die Betriebsausgaben von den Betriebseinnahmen abgezogen. Zusätzlich benötigt man neben den Einnahmen und Ausgaben auch die Abschreibungen, welche über das Anlageverzeichnis ermittelt werden und ebenfalls von den Betriebseinnahmen abgezogen werden.

Gewinn = Betriebseinnahmen - Betriebsausgaben - Abschreibungen

- Um im vierten Schritt die Liquidität des Unternehmens mithilfe der EÜR zu ermitteln, werden zum Gewinn die Abschreibungen, die Finanzierung und die Privateinlagen hinzugerechnet und Investitionen, Tilgungen und Privateinnahmen abgezogen.

Finanzieller Überschuss = Gewinn + Abschreibung + Finanzierungen + Privateinlagen - Investitionen - Tilgungen - Privateinnahmen

Aufbau der Einnahmenüberschussrechnung (EÜR)

| Bezeichnung | Summe |

|---|---|

| 1. Betriebseinnahmen | |

| Nettowert | |

| Umsatzsteuer | |

| = Summe Betriebseinnahmen | |

| 2. Betriebsausgaben | |

| Personalkosten | |

| Materialkosten | |

| Miete/Pacht | |

| KFZ-Kosten | |

| Beiträge & Versicherungen | |

| Sonstige unbeschränkt absetzbare Betriebsausgaben | |

| Beschränkt abziehbare Betriebsausgaben | |

| Vorsteuer | |

| = Summe Betriebsausgaben | |

| 3. Abschreibungen | |

| 4. Ermittlung Gewinn/Verlust | |

| = Betriebseinnahmen - Betriebsausgaben - Abschreibungen | |

| 5. Ergänzende Angaben | |

| Rücklagen & stille Reserven | |

| 6. Zusätzliche Angaben bei Einzelunternehmen | |

| Entnahmen und Einlagen |

Umsatzsteuer und Vorsteuer

Nach § 12 UStG werden Umsatzsteuer und Vorsteuer auf verkaufte Produkte und Dienstleistungen erhoben und im Rahmen der EÜR als Einnahmen und Ausgaben erfasst:

- Die Umsatzsteuer wird beim Verkauf von Waren und Dienstleistungen auf der Ausgangsrechnung ausgewiesen.

- Die Vorsteuer wird beim Einkauf von Waren und Dienstleistungen auf der Eingangsrechnung erfasst.

Die Umsatzsteuer, welche der Kunde zahlt, wird in der EÜR als Betriebseinnahme erfasst. Dabei spielt der Steuersatz keine Rolle - wichtig ist, dass die Steuersätze auf den Ausgangsrechnungen richtig erfasst sind. Die Vorsteuer, welche vom Unternehmen gezahlt wird, wird als betriebliche Ausgabe erfasst.

Mit der Umsatzsteuervoranmeldung werden dem Finanzamt sowohl Umsatz- als auch Vorsteuerbeträge mitgeteilt. Die Differenz von Umsatzsteuer und Vorsteuer ergibt die Umsatzsteuerzahllast oder den Vorsteuerüberhang.

Betriebseinnahmen und Betriebsausgaben

Gesetzlich definiert sind nur die Betriebsausgaben, siehe § 4 EStG. Betriebseinnahmen sind gesetzlich nicht definiert und ergeben sich durch den Umkehrschluss des § 4 EStG.

- Betriebseinnahmen sind alle Geld- und Sachleistungen, die man von seinen Kunden erhält. Bei der EÜR werden auch diejenigen Einkünfte als Einnahmen bezeichnet, welche durch die Veräußerung des Anlagevermögens entstehen, da durch die Veräußerung ebenfalls Geld- oder Sachleistungen erhalten werden und den Gewinn erhöhen.

- Betriebsausgaben sind alle Ausgaben, welche im direkten Zusammenhang mit dem Unternehmen stehen. Auch diese können als Geld- oder Sachleistungen vorkommen. Betriebliche Ausgaben sind beispielsweise Personalkosten, Abschreibungen, Wareneinkäufe, usw.

Rechnungslegung mit FreeFinance

Umfassende Buchhaltungssoftware für Deutschland

Von A wie Anlagenbuch bis Z wie Zeitersparnis:

- Geschäftsdokumente im Handumdrehen erstellen

- Layout anpassen

- Stammdaten und Automatisierung

- Für alle Branchen

- EÜR & Doppelte Buchhaltung

Fragen und Antworten

Wie mache ich eine Einnahmenüberschussrechnung?

Die Einnahmenüberschussrechnung (EÜR) kann mit verschiedenen Mitteln erstellt werden. Zunächst kann jedes Unternehmen einen Steuerberater damit beauftragen, die EÜR zu erstellen. Auch ist es möglich, ein Online-Rechnungsprogramm mit integrierter EÜR-Software zu verwenden. Zu guter Letzt kann die EÜR auch mithilfe einer Excel-Vorlage erstellt werden.

Wann muss ich eine Einnahmenüberschussrechnung abgeben?

Die Einnahmenüberschussrechnung ist Bestandteil der Einkommenssteuererklärung, welche jedes Jahr dem Finanzamt abgegeben werden muss. Die Einnahmenüberschussrechnung muss fristgerecht zum 31. Juli an das zuständige Finanzamt übermittelt werden.

Falls bereits frühzeitig bekannt ist, dass die Frist zu Abgabe der Einnahmenüberschussrechnung nicht eingehalten werden kann, besteht die Möglichkeit eine Fristverlängerung zu beantragen. Wird dieser Aufschub gewährt, kann die Einnahmenüberschussrechnung bis zum 31. Dezember übermittelt werden.

Falls ein Unternehmer seine Steuererklärung von einem Steuerberater anfertigen lässt, liegt ein Sonderrecht vor. Die Einnahmenüberschussrechnung muss dann bis zum 28. Februar des übernächsten Jahres abgegeben werden.

Zu beachten ist, dass die Einnahmenüberschussrechnung gemäß § 60 Abs.4 EStDV im Rahmen der Steuererklärung in elektronischer Form übermittelt werden muss. Seit 2015 steht hierfür ein standardisiertes Formular in Form der Anlage EÜR zur Verfügung. In Ausnahmefällen kann die Einnahmenüberschussrechnung auch in Papierform abgegeben werden.

Was ist die Anlage EÜR?

Die Anlage EÜR ist das offizielle Formular für die Steuererklärung, welches 2005 vom Bundesfinanzministerium eingeführt wurde. Die Anlage EÜR umfasst 3 Seiten zzgl. ergänzender Anlagen und wird im Rahmen der Einkommenssteuererklärung elektronisch an das Finanzamt übermittelt.

Wie ist die Anlage EÜR aufgebaut?

Der Aufbau einer Einnahmenüberschussrechnung sieht wie folgt aus:

- In den Zeilen 5-10 müssen zunächst Angaben zum Betrieb gemacht werden.

- In den Zeilen 11-22 find die Betriebseinnahmen ihren Platz.

- Die Ausgaben müssen in den Zeilen 23-65 erfasst werden.

- Danach erfolgt die Gewinnermittlung in den Zeilen 71-86.

- Rücklagen und stille Reserven werden in den Zeilen 87-90 erfasst.

- In den Zeilen 91-92 werden die Entnahmen und Einlagen erfasst.

Was sind die Vorteile der EÜR?

Die EÜR ist eine einfache und zeitsparende Methode der Gewinnermittlung, zu der keine tiefergehenden Fachkenntnisse notwendig sind.

Die EÜR vereinfacht die Buchhaltung ungemein, da keine Bilanz und Gewinn- und Verlustrechnung (GuV) angefertigt werden muss. Zudem ergibt sich durch die EÜR eine höhere Liquidität, da Steuern erst anfallen, wenn Geld in Form von Einnahmen tatsächlich zugeflossen ist.

Was sind die Nachteile der EÜR?

Da Forderungen und Verbindlichkeiten im Rahmen der EÜR nicht abgebildet werden, sind diese Vermögenswerte des Unternehmens nicht sichtbar. Auch ist es nicht möglich, eine periodengerechte Ermittlung des Gewinns vorzunehmen, da keine Rechnungsabgrenzungen vorgenommen werden.

Quellen

-

Gesamte Rechtsvorschrift für Einkommensteuergesetz (EStG):

Gesetze im Internet - Bundesministerium der Justiz -

Gesamte Rechtsvorschrift für Umsatzsteuergesetz (UStG):

Gesetze im Internet - Bundesministerium der Justiz -

Gesamte Rechtsvorschrift für Handelsgesetzbuch (HGB):

Gesetze im Internet - Bundesministerium der Justiz -

Gesamte Rechtsvorschrift für Abgabenordnung (AO):

Gesetze im Internet - Bundesministerium der Justiz -

Gesamte Rechtsvorschrift für Einkommensteuer-Durchführungsverordnung (EStDV):

Gesetze im Internet - Bundesministerium der Justiz -

Anlage EÜR:

Mitteilung des Bundesministeriums der Finanzen (PDF)