Kleinbetragsrechnung: Erklärung + Vorlage für Deutschland

Rechnungen gehören zu den wichtigsten Dokumenten eines jeden Geschäfts. Mit der Kleinbetragsrechnung hat der Gesetzgeber eine vereinfachte Rechnungsform mit weniger Anforderungen bis 250 Euro inkl. Umsatzsteuer geschaffen.

Zum Inhalt dieses Artikels

- Kleinbetragsechnung - auf einen Blick

- Übersicht

- Kleinbetragsrechnungen Pflichtangaben

- Kleinbetragsrechnungen und Vorsteuerabzug

- Wer kann eine Kleinbetragsrechnung stellen?

- Ausnahme: Innergemeinschaftliche Lieferung

- Warum gibt es die Kleinbetragsrechnung?

- Kleinbetragsrechnung Vorlage

- Fazit: Weniger Arbeit mit der Steuer

- 5 Tipps aus der Praxis

- Fragen und Antworten

- Quellen

Kleinbetragsechnung - auf einen Blick

- Als Kleinbetragsrechnung werden Rechnungen bis 250 Euro bezeichnet.

- Im direkten Vergleich sind deutlich weniger Pflichtangaben vorgeschrieben.

- Kleinbetragsrechnungen dürfen als Eingangs- und Ausgangsrechnung verbucht werden.

- Unternehmer können auf die Umsätze der Rechnungen einen Vorsteuerabzug geltend machen.

- Damit Sie auch gegenüber Ihren Kunden einen professionellen Eindruck hinterlassen, haben wir eine Rechnungsvorlage für Sie erstellt, die Sie gerne nach Ihren Bedürfnissen anpassen können. Die Vorlage ist ganz ohne Anmeldung und praktischerweise im Word-Format verfügbar.

Übersicht

Kleinbetragsrechnung | Erklärung | Definition

Jedes Unternehmen muss Rechnungen ausstellen. Denn sie sind sowohl Beleg für den Kunden als auch für die eigene Buchhaltung. Um diesen Prozess zu vereinfachen, gibt es die Kleinbetragsrechnung.

- Die Bezeichnung Kleinbetragsrechnung kommt daher, dass diese Rechnungsform nur bei Rechnungen mit einem Rechnungsbetrag von maximal 250 Euro inkl. Umsatzsteuer gestellt werden dürfen.

Der Vorteil dieser Rechnungsform besteht vor allem darin, dass der Aufwand deutlich niedriger ist:

- Weil das Anführen der Mindestangaben reicht, sinkt der Aufwand in Erstellung und Verbuchung der Rechnungen im Vergleich zu Rechnungen mit höheren Beträgen, die aufgrund der gesetzlichen Bestimmungen die umfangreicheren Kriterien einer ordnungsgemäßen Rechnung gemäß § 14 Abs. 4 UStG erfüllen müssen.

Einschränkungen sind aber dennoch zu beachten, vor allem darf diese Rechnungsform nicht bei innergemeinschaftlichen Lieferungen verwendet werden.

Kleinbetragsrechnungen Pflichtangaben

Rechnungslegung | Mindestangaben gem. UStDV

Zu den gewährten Erleichterungen gehört unter anderem, dass weniger Angaben gemacht werden müssen. Geregelt sind diese in § 33 Umsatzsteuer-Durchführungsverordnung (UStDV).

Demnach müssen folgende Angaben enthalten sein, wenn eine Leistung abgerechnet wird:

Kleinbetragsrechnung: Zu beachten

Umsatzsteuer bzw. Mehrwertsteuer

Bei der Ausweisung der Mehrwertsteuer auf die Rechnungssumme der Kleinbetragsrechnung muss ganz genau hingesehen werden. Werden nämlich mehrere Mehrwertsteuersätze fällig, muss ein Hinweis auf jeden einzelnen Steuersatz eines jeden Rechnungsposten vermerkt werden.

Bewirtungsbelege

Eine weitere Ausnahme gilt bei Bewirtungsbelegen. Diese Rechnungen müssen auch weiterhin Angaben wie den Bewirtungsanlass sowie die Namen der bewirteten Personen für das Finanzamt beinhalten. Dieser dezente Unterschied sollte aus steuerrechtlichen Gründen nicht vernachlässigt werden.

Angaben, die auf einer Rechnung für Kleinbeträge weggelassen werden dürfen:

- Vollständiger Name und Anschrift des Rechnungsempfängers

- Steuernummer und Umsatzsteuer-Identifikationsnummer des Rechnungsstellers

- Rechnungsnummer und Lieferzeitpunkt

- Netto-Betrag und anteiliger Steuerbetrag

Was ist sonst noch zu beachten?

Obwohl die Kleinbetragsrechnung über den Leistungsempfänger keinerlei Angaben enthalten muss, werden diese in manchen Fällen dennoch angegeben.

Hier sollte Vorsicht geboten sein: Enthalten die Angaben des Leistungsempfängers einen Fehler, verliert die Kleinbetragsrechnung ihre Gültigkeit. Um auf Nummer sicher zu gehen, sollte der Leistungsempfänger auf der Rechnung einfach weggelassen werden.

Kleinbetragsrechnungen und Vorsteuerabzug

Rechnungslegung | Vorsteuerabzug in der Buchhaltung

Stellt ein Unternehmen eine Rechnung aus, so muss auf diese nach dem Umsatzsteuergesetz (UStG) auch Umsatzsteuer gezahlt werden. Für den Fall, dass der Rechnungsempfänger ein Unternehmen ist, darf demnach ein Vorsteuerabzug beim Finanzamt geltend gemacht werden.

Das funktioniert auch mit Kleinbetragsrechnungen wie Fahrscheinen, Taxiquittungen, Kassenbons und Bewirtungsbelegen. Jedoch muss die Rechnung dafür ordnungsgemäß ausgestellt werden. So darf kein falscher Empfänger (Name) vermerkt sein, da der Vorsteuerabzug dann nicht rechtskonform ist.

Wer kann eine Kleinbetragsrechnung stellen?

Rechnungslegung | Bestimmungen

Grundsätzlich darf eine Kleinbetragsrechnung von jedem Unternehmer ausgestellt werden. Daher sind keine großartigen Sonderregelungen, sondern nur Erleichterungen zu beachten.

Die Kleinbetragsregelung gilt also auch für Kleinunternehmer. Vorausgesetzt, es werden alle gesetzlichen Anforderungen hinsichtlich Rechnungssummen sowie deren Steuersatz eingehalten. Dazu zählt auch die Aufbewahrungspflicht einer Rechnung von 10 Jahren.

Ausnahme: Innergemeinschaftliche Lieferung

Kleinbetragsrechnung | Bestimmungen

Wie bei allen anderen Gesetzen gibt es auch bei der Kleinbetragsrechnung Ausnahmen. So darf diese Art der Rechnung nach § 3c UStG nicht zum Einsatz kommen, wenn Fahrzeuge verkauft oder Waren über EU-Grenzen verkauft oder gekauft werden.

An die Stelle der Kleinbetragsrechnung tritt dann die innergemeinschaftliche Lieferung - schließlich gelten hier andere Regelungen für die Umsatzsteuer. Die dafür maßgebenden Bestimmungen sind in § 6a UStG festgehalten.

Die Erleichterungen gelten außerdem nicht, wenn der Leistungsempfänger Steuerschuldner ist oder nach dem Reverse-Charge-Verfahren gemäß § 13b UStG abgerechnet wird.

Warum gibt es die Kleinbetragsrechnung?

Kleinbetragsregelung | Hintergrund

Die Kleinbetragsrechnung soll den Bürokratieaufwand bei der Rechnungsstellung verringern:

- Durch weniger Angaben sinkt der Aufwand bei der Erstellung und Buchung einer Rechnung.

- Der Vorsteuerabzug eines Unternehmens wird damit deutlich unbürokratischer.

Dies ist ganz im Sinne des Bürokratieabbaugesetzes aus 2017.

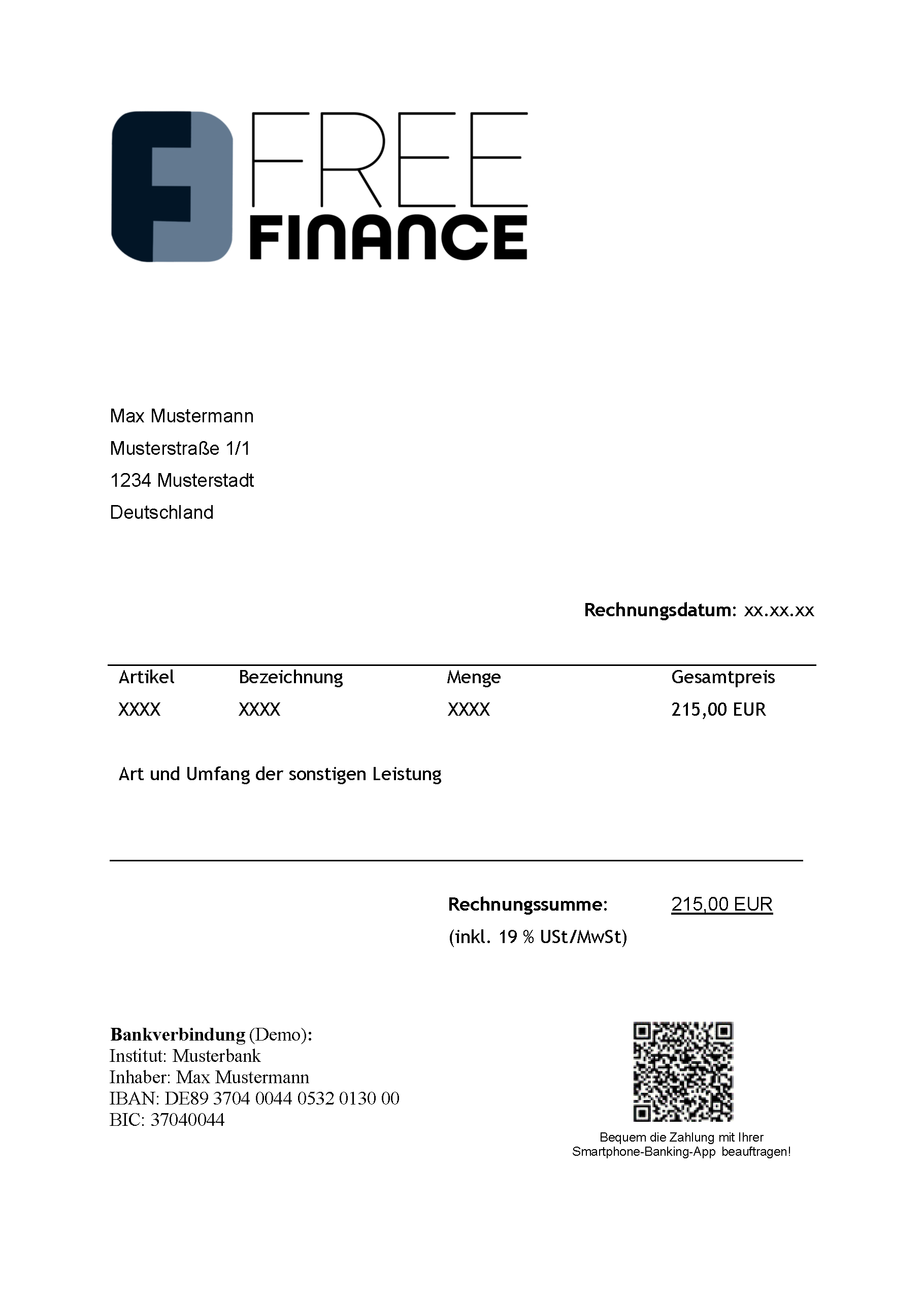

Kleinbetragsrechnung Vorlage

Vorlage zur Verwendung | Hilfe für die Praxis

Um Ihnen das Schreiben der Kleinbetragsrechnung so einfach wie möglich zu machen, können Sie gerne unsere kostenlose Vorlage für die Kleinbetragsrechnung (im Word-Format) nutzen und verwenden.

Achten Sie stets darauf, dass alle notwendigen Angaben auf der Rechnung gemacht werden!

Tipp: Sie wollen das Layout der Rechnung an das Design Ihres Unternehmens anpassen? Testen Sie noch heute die umfassendste Buchhaltungssoftware in Deutschland und gestalten Sie wunderschöne Rechnungen.

Von ansprechender Gestaltung der Rechnung bis zur Mahnung bzw. zum Geschäftsbrief, über das Verwalten der Stammdaten bis zur Integration in Ihre Buchhaltung - mit FreeFinance erledigt sich das Erstellen und Ausstellen der Rechnungen beinahe von allein. Obendrein sparen Sie Zeit und Nerven, kommen schneller an Ihr Geld.

Selbstverständlich werden die erforderlichen Rechnungsmerkmale an eine Rechnung in Deutschland automatisch in FreeFinance generiert - das spart Ihnen wertvolle Zeit und gibt Ihnen das gute Gefühl der Sicherheit!

Rechnungslegung mit FreeFinance

Umfassende Buchhaltungssoftware für Deutschland

Von A wie Auftragsbestätigung bis Z wie Zahlungserinnerung:

- Geschäftsdokumente im Handumdrehen erstellen

- Layout anpassen

- Stammdaten und Automatisierung

Fazit: Weniger Arbeit mit der Steuer

Kleinbetragsrechnung | Nutzen

Der Unterschied zwischen einer normalen Rechnung und einer Kleinbetragsrechnung ist der geringere Aufwand: Damit wird die Rechnungsstellung für eine Leistung sowie Steuererklärung für Unternehmer deutlich erleichtert. Die Steuerbefreiung für Kleinunternehmer bleibt dabei natürlich bestehen.

Damit muss niemand mehr Angst haben, bei den Rechnungen etwas falsch zu machen.

5 Tipps aus der Praxis

Erfahrungen aus der Praxis | Rechnungslegung einfach

Rechnungen schreiben kann mehr als eine reine Notwendigkeit sein. Mit ein wenig Aufwand können Sie viel aus Ihrer Rechnungslegung herausholen:

- Achten Sie auf ein professionelles Rechnungsdesign: Mit einer schön strukturierten Rechnung unterstreichen Sie Ihre Professionalität.

- Überprüfen Sie alle notwendigen Rechnungsmerkmale: Letztlich kommen Sie schneller an Ihr Geld, wenn alle Rechnungsdetails stimmen.

- E-Mail-Rechnung: Übermitteln Sie Ihre Rechnungen per Mail. Das spart Papier und schont damit die Umwelt. Außerdem macht es ihre Rechnungslegung noch komfortabler.

- Kundenbindung: Schaffen Sie Kaufanreize, welche die Kunden dazu bewegen, wieder bei Ihnen zu kaufen. Gutscheine oder spezielle Rabatte eignen sich dafür perfekt. Weisen Sie auf der Rechnung auf diese Vorteile bei einem erneuten Kauf hin.

- Automatisierung: Versuchen Sie, die Rechnungslegung so weit wie möglich zu automatisieren. Das spart wichtige Zeit, die Sie für andere Dinge in Ihrem Unternehmen benötigen.

Fragen und Antworten

Was ist eine Kleinbetragsrechnung?

Eine Kleinbetragsrechnung ist im Grunde genommen eine normale Rechnung, die jedoch aufgrund eines maximalen Bruttobetrages von 250 Euro inkl. Steuer weniger Pflichtangaben enthalten muss.

Was muss auf einer Kleinbetragsrechnung stehen?

Für eine korrekte Kleinbetragsrechnung müssen die Anschrift des leistenden Unternehmers, das Rechnungsdatum, der Gesamtbetrag in der Bruttosumme, der jeweilige Mehrwertsteuersatz sowie die Art und Menge der Lieferung enthalten sein.

Andere Rechnungsbestandteile, wie der exakte Steuerbetrag, gehören nicht zu den Voraussetzungen.

Bis zu welchem Betrag eine Kleinbetragsrechnung?

Der Gesamtbetrag für eine Kleinbetragsrechnung darf eine Höhe von 250 Euro (ehemals 150 Euro) inkl. Steuer nicht überschreiten. Anderenfalls muss eine normale Rechnung gestellt werden.

Wo finde ich eine Vorlage für eine Kleinbetragsrechnung?

Eine Musterrechnung zur Orientierung mit den nötigen Angaben an die Rechnungslegung finden Sie hier auf dieser Seite!

Außerdem können Sie die Rechnungsvorlage in Form eines Word-Dokuments hier direkt downloaden.

Achten Sie stets darauf, dass alle notwendigen Angaben und auf der Rechnung gemacht werden!

Wie lange muss ich Kleinbetragsrechnungen aufbewahren?

Wenn Sie als Unternehmer Rechnungen schreiben oder erhalten, sind sie nach den allgemeinen Aufbewahrungsregeln verpflichtet, diese 10 Jahre in ihrer Buchhaltung aufzubewahren und so instand zu halten, dass alle Details lesbar sind. Das gilt auch für Kleinbetragsrechnungen!

Bei einer etwaigen Steuerprüfung durch das Finanzamt sind alle Rechnungen vorzulegen.

Quellen

-

Gesamte Rechtsvorschrift für Umsatzsteuergesetz (UStG):

Gesetze im Internet - Bundesministerium der Justiz -

Umsatzsteuer-Durchführungsverordnung (UStDV):

Gesetze im Internet - Bundesministerium der Justiz