Fehlerhafte Rechnung ⇒ Korrektur einfach erklärt

Eine fehlerhafte Rechnung ist eine Rechnung mit fehlenden oder falschen Angaben, kann Konsequenzen für Aussteller und Empfänger haben und sollte demnach unbedingt vermieden werden.

Zum Inhalt dieses Artikels

- Fehlerhafte Rechnung - auf einen Blick

- Was ist eine fehlerhafte Rechnung?

- Wann gilt eine Rechnung als fehlerhaft?

- Rechnung falsch ausgestellt – was tun?

- Bußgeldhöhe bei Verstößen

- Nachträglich berichtigte Rechnungen und Vorsteuerabzug

- Berichtigungsfähige Rechnungen und rückwirkende Korrektur

- Häufige Fehler bei der Rechnungserstellung

- Fragen und Antworten

- Quellen

Fehlerhafte Rechnung - auf einen Blick

-

Eine Rechnungskorrektur ist die Berichtigung von Fehlern oder Auslassungen in einer Originalrechnung und muss deutlich als solche gekennzeichnet sein.

-

Stornorechnungen sollten nur ausgestellt werden, wenn die ursprüngliche Rechnung noch nicht bezahlt wurde, und müssen ebenfalls deutlich als solche gekennzeichnet sein.

-

Bei Verstößen gegen die ordnungsgemäße Erstellung von Rechnungen können Geldbußen in Höhe von 500 bis 5.000 Euro verhängt werden.

-

Unvollständige und später korrigierte Rechnungen können immer noch zum Vorsteuerabzug berechtigen, aber die notwendigen Korrekturen müssen vor Zahlung erfolgen.

-

Damit eine "berichtigungsfähige" Rechnung für eine rückwirkende Korrektur infrage kommt, muss sie bestimmte Angaben enthalten, wie z.B. die Adresse, den genauen Namen des Leistungserbringers sowie -empfängers, die Beschreibung der erbrachten Dienstleistungen, das Entgelt für die erbrachte Dienstleistung und die separat ausgewiesene Mehrwertsteuer.

Was ist eine fehlerhafte Rechnung?

Eine fehlerhafte Rechnung ist ein Dokument, welches Fehler oder unvollständige Angaben enthält. Zu solchen Fehlern gehören beispielsweise:

- Fehlende Pflichtangaben

- Falsch ausgewiesene Beträge

Unter Umständen kann eine solche fehlerhafte Rechnung zu steuerlichen Konsequenzen führen, wie zum Beispiel zur Nichtanerkennung der Vorsteuer oder zu einem durch das Finanzamt verhängte Bußgeld, welches dann vom Rechnungsaussteller zu zahlen ist.

Wenn eine fehlerhafte Rechnung nicht korrigiert wird, kann dies auch zu Aufwand bei der steuerlichen Dokumentation und in der Buchhaltung führen.

Darüber hinaus können fehlerhafte Rechnungen zu Streitigkeiten zwischen dem Aussteller und dem Leistungsempfänger sowie zu möglichen rechtlichen Schritten führen.

Für den Rechnungsempfänger kann eine fehlerhaft ausgestellte Rechnung bedeuten, dass er keinen Vorsteuerabzug oder andere finanzielle Vorteile geltend machen kann.

- Die Voraussetzungen zur ordnungsgemäßen Rechnungsstellung finden sich in § 14 UStG.

Wann gilt eine Rechnung als fehlerhaft?

Eine Rechnung gilt nach § 14 Abs. 4 UStG als fehlerhaft, wenn sie nicht alle Pflichtangaben enthält oder wenn Angaben falsch oder unvollständig sind.

Beispiele für Fehler in der Rechnungsstellung sind:

-

Fehlende Angaben: Wenn eine Rechnung keine Angaben zu Aussteller und Empfänger, zur Art und Menge der gelieferten Waren oder Dienstleistungen, zum Rechnungsbetrag und zur Umsatzsteuer enthält, ist sie unvollständig und damit fehlerhaft.

-

Falsche Angaben: Wenn in der Rechnung falsche Beträge, falsche Adressen oder falsche Steuersätze angegeben sind, gilt die Rechnung ebenfalls als fehlerhaft.

-

Unstimmigkeiten: Wenn es Unstimmigkeiten zwischen den Angaben auf der Rechnung und den Angaben im Vertrag oder in anderen Unterlagen gibt, kann dies auch zu Problemen führen.

Das Paradebeispiel ist, wenn eine Rechnung einen falschen Steuersatz enthält, der zu viel oder zu wenig Umsatzsteuer ausweist.

-

In diesem Fall muss die Rechnung korrigiert werden, um die korrekte Umsatzsteuer zu berechnen und zu zahlen.

-

Der Kunde hat ein Recht auf eine Ausstellung einer korrekten Rechnung.

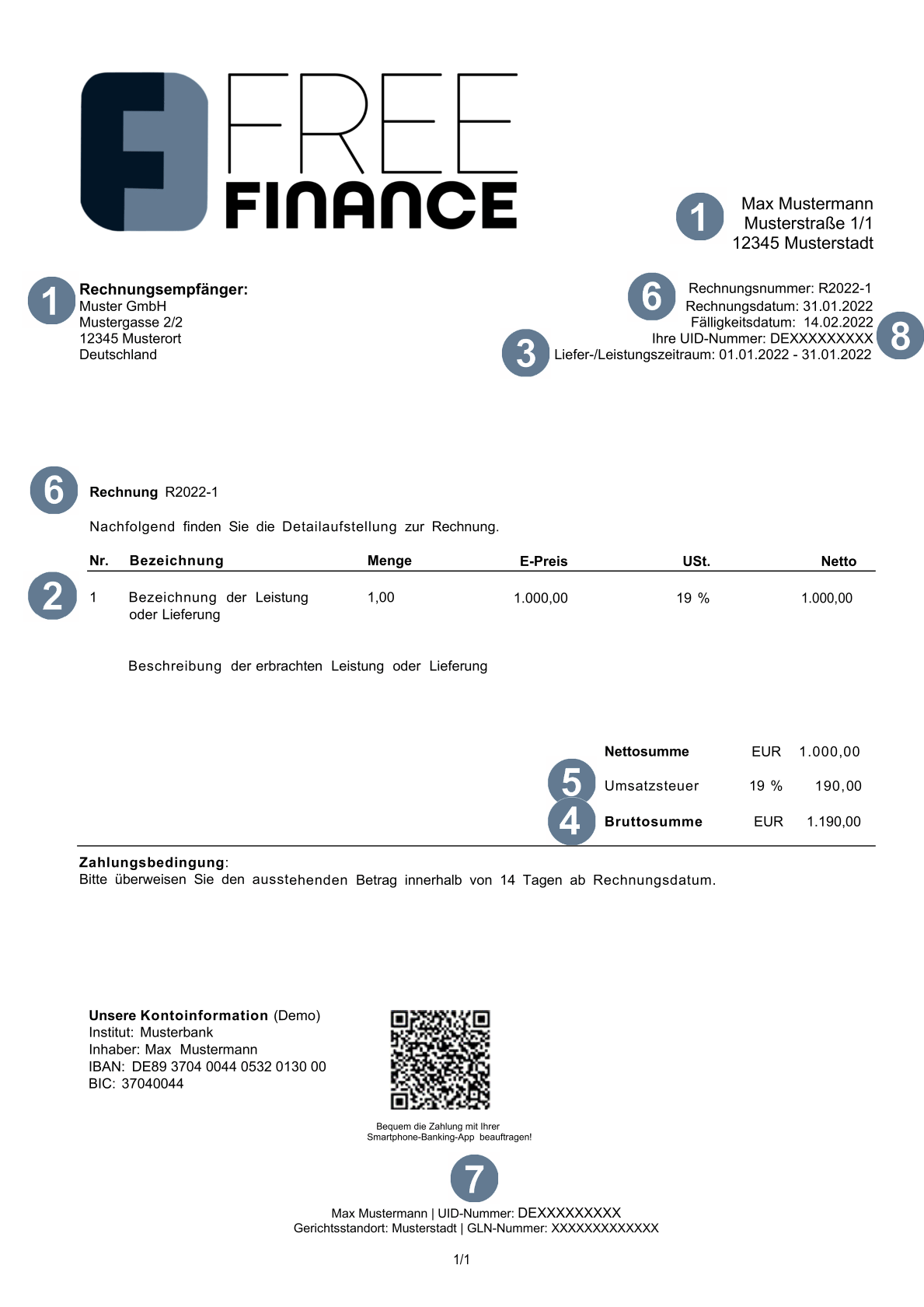

Exkurs: Pflichtangaben der Rechnungsstellung

Die Pflichtangaben und Formvorschriften an die Ausstellung von Rechnungen müssen unbedingt beachtet und eingehalten werden – ansonsten liegt eine fehlerhafte Rechnung vor. Alle Details zu den Pflichtgaben und Vorschriften je nach Höhe des Rechnungsbetrags finden Sie direkt hier:

Rechnung falsch ausgestellt – was tun?

Wenn eine Rechnung falsch ausgestellt wurde, gibt es verschiedene Möglichkeiten, um den Fehler zu korrigieren. Im Allgemeinen kann eine fehlerhafte Rechnung rückwirkend korrigiert werden, wenn sie bestimmte Pflichtangaben enthält.

Die beiden häufigsten Vorgehensweisen sind die Rechnungskorrektur und die Stornorechnung.

- In beiden Fällen ist es wichtig, dass die korrigierte oder stornierte Rechnung alle notwendigen Pflichtangaben enthält und dass sie innerhalb der gesetzlichen Fristen ausgestellt wird.

Durch eine korrekte Rechnungsberichtigung oder Stornierung der fehlerhaften Rechnung kann vermieden werden, dass es zu steuerlichen Konsequenzen oder zu Bußgeldern seitens Finanzamt kommt.

Ein gutes Rechnungsprogramm oder passende Rechnungsvorlagen können Unternehmen bei der Rechnungserstellung helfen.

Rechnungskorrektur

Die Rechnungskorrektur bezieht sich auf die Korrektur der ursprünglichen fehlerhaften Rechnung.

- Hierbei werden die Fehler oder fehlenden Angaben in der ursprünglichen Rechnung korrigiert oder ergänzt.

Die korrigierte Rechnung muss dabei klar als solche gekennzeichnet sein und eine eindeutige Referenz zur ursprünglichen Rechnung enthalten.

Es ist wichtig, die korrigierte Rechnung dem Rechnungsempfänger schnellstmöglich zukommen zu lassen, um Unklarheiten zu beseitigen und den Zahlungsprozess nicht zu verzögern.

Stornorechnung

Eine Stornorechnung hingegen bezieht sich auf eine vollständige Stornierung der ursprünglichen Rechnung.

- Hierbei wird eine neue Rechnung erstellt, die die stornierte Rechnung ersetzt.

Die Stornorechnung muss auch hier klar als solche gekennzeichnet sein und eine eindeutige Referenz zur stornierten Rechnung enthalten.

Es ist wichtig zu beachten, dass eine Stornorechnung nach Möglichkeit nur dann ausgestellt werden sollte, wenn die fehlerhafte Rechnung noch nicht beglichen wurde.

Bußgeldhöhe bei Verstößen

Bei Verstößen gegen die ordnungsgemäße Erstellung von Rechnungen können Bußgelder verhängt werden:

- Die Höhe dieser Bußgelder variiert je nach Art und Schwere des Verstoßes und kann von 500 bis zu 5.000 Euro reichen.

Nachträglich berichtigte Rechnungen und Vorsteuerabzug

Falls eine Rechnung unvollständig ausgestellt wurde und notwendige Angaben fehlen, kann der Rechnungssteller die Rechnung später berichtigen.

Dies erlaubt dem Rechnungsempfänger einen Vorsteuerabzug. Es ist jedoch wichtig, den Zeitpunkt der Berichtigung im Auge zu behalten.

Mögliche Berichtigungen sind:

-

Vervollständigung der Anschrift des Rechnungsempfängers

-

Vervollständigung der genauen Bezeichnung des Leistenden oder Leistungsempfängers

-

Nachholung der Umsatzsteuer-Identifikationsnummer (USt-IdNr) oder Steuernummer

-

Nachholung der Rechnungsnummer

-

Weitere Angaben zur Art der Lieferung oder Leistungen

Berichtigungsfähige Rechnungen und rückwirkende Korrektur

Berichtigungen von unvollständigen oder fehlerhaften Rechnungen sind in der Regel möglich, sofern bestimmte Bedingungen erfüllt sind.

Eine sogenannte „berichtigungsfähige“ Rechnung kann gemäß einem Urteil des Bundesfinanzhofs vom 20. Oktober 2016 (Aktenzeichen V R 26/15) rückwirkend korrigiert werden, sofern sie bestimmte Angaben enthält.

Dazu gehören:

-

Die Adresse und den genauen Namen vom Unternehmer oder Leistungsempfänger

-

Eine Beschreibung der erbrachten Dienstleistung

-

Die Rechnungsbeträge für die erbrachte Dienstleistung

-

Separat ausgewiesene Mehrwertsteuer (VAT)

-

Die Rechnungsnummer vom Rechnungsaussteller

Allerdings dürfen diese Angaben nur in einem begrenzten Umfang unbestimmt, unvollständig oder offensichtlich unzutreffend sein, um als berichtigungsfähig zu gelten.

Eine Berichtigung kann zum Beispiel durch Vervollständigung der Anschrift oder genauen Bezeichnung des Leistenden oder Leistungsempfängers, Nachholung der Rechnungsnummern oder durch Angaben zur Art der erbrachten Leistungen erfolgen.

-

Dies wurde mit § 14 Abs. 6 Satz 5 in das Umsatzsteuergesetz aufgenommen.

-

Weiteres dazu findet man auch in § 31 Abs. 5 der Umsatzsteuer-Durchführungsverordnung (UStDV).

Häufige Fehler bei der Rechnungserstellung

Buchhaltung und Steuern in Deutschland sind sehr komplexe Themen und so können auch bei der Erstellung von Rechnungen leicht kleinere Fehler unterlaufen.

Einige der häufigsten Fehler sind die Folgenden:

-

Falsche oder unvollständige Angaben: Falsche Angaben zu Betrag, Leistung, Artikel oder Steuerausweis können dazu führen, dass die Rechnung nicht als korrekt angesehen wird.

-

Fehlende Umsatzsteuer-Identifikationsnummer: Wenn der Rechnungsempfänger selbst ein Unternehmer ist, muss die Steuer-ID des Rechnungsausstellers angegeben werden.

-

Fehlende oder falsche Steuern: Die korrekte Angabe der Umsatzsteuer ist wichtig für Unternehmen, um ein Problem mit dem Finanzamt zu vermeiden.

-

Fehlende oder unklare Leistungsbeschreibung: Eine klare und genaue Beschreibung der erbrachten Leistung oder der verkauften Ware sind wichtig, um Missverständnisse zu vermeiden.

-

Falsches Rechnungsdatum: Das Ausstellungsdatum ist ein entscheidendes Element der Pflichtangaben und ändert sich häufig, was das Datum zu einer häufigen Fehlerquelle macht.

Es ist wichtig, bei der Rechnungsstellung sorgfältig zu sein, um rechtliche Probleme und Verzögerungen bei der Bezahlung zu vermeiden.

Alles zur korrekten Rechnungsstellung, den zu beachtenden Pflichtangaben und zu den Formvorschriften an die Rechnung inklusive kostenloser Vorlage mit allen Angaben der Rechnung finden Sie direkt hier:

Rechnungslegung mit FreeFinance

Umfassende Buchhaltungssoftware für Deutschland

Von A wie Angebot bis Z wie Zahlungserinnerung:

- Geschäftsdokumente im Handumdrehen erstellen

- Layout anpassen

- Stammdaten und Automatisierung

- Direkte Anbindung ans Finanzamt

- Vollständige EÜR und Doppelte Buchhaltung

- Mit PSD2 und automatisierter Belegerkennung

- Steuererklärungen einfach erstellen & direkt einreichen:

keine Frist mehr verpassen

Fragen und Antworten

Wann ist eine Rechnung fehlerhaft?

Eine Rechnung ist fehlerhaft, wenn sie ungenaue oder unvollständige Angaben enthält, z.B. in Bezug auf den Betrag, die Leistung, die Menge oder das Rechnungsdatum. Sie kann auch falsch sein, wenn Angaben zu Steuern fehlen oder falsch sind, eine fehlende oder unklare Leistungsbeschreibung vorliegt oder eine fehlende Umsatzsteuer-Identifikationsnummer (USt-IdNr) oder Steuernummer vorliegt.

Welche Auswirkungen hat eine fehlerhafte Rechnung?

Die Folgen einer falschen Rechnung können Geldstrafen von Behörden und Zahlungsverzögerungen von Kunden sein. Außerdem kann es zu Missverständnissen zwischen den beteiligten Parteien kommen, wenn die erbrachte Dienstleistung nicht klar beschrieben ist.

Auch für die Buchhaltung bedeuten fehlerhafte Rechnungen mehr Aufwand, fehlerhafte Angaben bei der ausgewiesenen Umsatzsteuer können zum Verlust des Vorsteuerabzugs führen und andere finanzielle Vorteile können mitunter nicht mehr geltend gemacht werden.

Wie lange darf eine Rechnung rückwirkend korrigiert werden?

Es gibt keine Verjährung, um eine Rechnung rückwirkend zu korrigieren, sofern der Fehler unabsichtlich und nicht grob fahrlässig entstanden ist. Eine rückwirkende Berichtigung ist aber nur zulässig, wenn die Rechnung alle notwendigen Angaben enthält und diese unvollständig, unrichtig oder widersprüchlich sind.

Quellen

-

Umsatzsteuer-Durchführungsverordnung (UStDV):

Gesetze im Internet – Bundesministerium der Justiz -

Gesamte Rechtsvorschrift für Umsatzsteuergesetz (UStG):

Gesetze im Internet – Bundesministerium der Justiz -

Urteil des Bundesfinanzhofs zur rückwirkenden Rechnungskorrektur vom 20.10.2016:

Aktenzeichen V R 26/15